龙行乐享百万好不好?值不值得购买

今天,保鱼君要跟大家聊一款两全险——龙行乐享百万身价保险。

不过既然是买保险最看重的还是保障,价格高低先放到一边,保障够不够好才是重要的!今天保鱼君就要看看这款保险是否真的是“乐享百万身价”。

- 龙行乐享百万身价的保障有哪些

- 产品深度解析

- 有没有比它更好的产品

- 保鱼君总结

01 /

龙行乐享百万身价的保障有哪些?

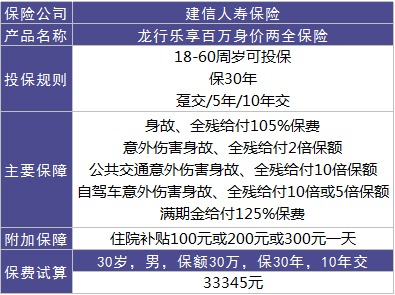

保鱼君为了方便大家理解,就将龙行乐享百万身价的基础保障汇总成了一个表格:

从基础保障上看来,龙行乐享百万身价保险在基础保障上与市场上热销的综合意外险有些相似,甚至可以用寿险保障+意外险保障来形容它的保障内容。

1.1 身故、全残

被保险人身故或全残,保险公司按合同已缴保险费的105%给付身故保险金或全残保险金。

与一般的寿险相比,其保障额度是不够的,多出的5%保费,很有可能还赶不上通货膨胀。

1.2 意外伤害身故、全残

意外身故:如果遭遇意外,并因为此意外,180天内身故或者伤残,保险公司赔付2倍基本保额,作为身故保险金或者全残保险金。

那么意外伤害又是如何定义的呢?

意外是指外来的、突发的、非本意的、非疾病的使身体受到伤害客观事件。

所以,若是由于自身疾病或以身犯险带来的意外,是不在理赔范围内的。例如猝死、高原反应、分娩等,都不在意外的范围内。

1.3 公共交通意外身故、全残

据资料统计,在全国十大意外死亡的调查中,交通意外伤亡的发生率仅次于医疗意外伤亡的发生率,排行第二。

因此一份身故保障含有公共交通意外身故或全残保障的设计是非常有用的。

我们来看看龙行乐享百万身价保险中的公共交通意外身故、全残保障:

被保险人因发生公共交通意外伤害事故而致使身体遭受伤害,且 180 日内因该次事故致成身故或全残,保险公司将按本合同基本保额的给付 10 倍保额。

其中,公共交通意外伤害事故是指:

被保险人以乘客身份搭乘公共交通工具时因外来的、突发的、非本意的、非疾病的客观事件为直接且单独的原因导致身体受到伤害的事故。

注意,交通意外并不是指所有跟交通有关的意外,如果你是路人被车撞了,就不算交通意外,属于综合意外。

以上说的保障都是比较好的,

但是它有一个致命的缺陷,大家一定要注意排坑!

1.4 自驾车意外伤害身故、全残

此理赔标准设有两种:

70 周岁后的首个保单周年日当日 24 时之前,因发生自驾车意外伤害事故而致使身体遭受伤害,且自该次自驾车意外伤害事故发生之日起 180 日内因该次事故致成身故或全残,赔付10倍保额。

70 周岁后的首个保单周年日当日 24 时之后(含 24 时)因发生自驾车意外伤害事故而致使身体遭受伤害,且自该次自驾车意外伤害事故发生之日起 180 日内因该次事故致成身故或全残,赔付5倍保额。

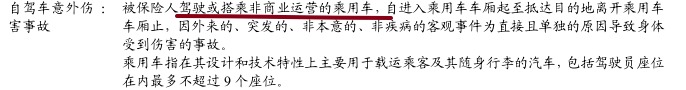

其中,自驾车意外伤害事故的定义为:

1.5 住院津贴

龙行乐享百万身价保险附加住院津贴,住院津贴给付金额分别有三种,分别为100元一天;200元一天;300元一天。

合同条款规定:住院津贴因一次住院,最多只能各付180天,每次累计住院天数以1000天为限最多不超过1000次。

02 /

龙行乐享百万身价保险深入分析

2.1 活着能返钱,身故有保障

龙行乐享百万身价保险是一款两全险,其中包含了身故保障以及满期金。

两全险,通俗地说,就是咱买了这保险,要是在约定的时间内不幸死了,保险公司赔你一笔钱,这笔钱就是身故保险金;

要是在约定的时间内,还依然身体倍儿棒,吃嘛嘛香的,保险公司还是会赔你一笔钱,这笔钱就是生存保险金。

上文我们已讲完了身故保障,接下来,我们来说“保生”,即被保险人在保险到期时,未身故也未得重疾,保险公司返还125%的保费。

返还型的重疾险从价格上来说,会比消费型的高出一半来。

需要注意的是,假如保障期限内出险,发生理赔,就拿不到所谓“返还”的钱了,获得同样的保额理赔,但保费支出却多出了许多来,这又该怎么算呢?

因此,既然要买保障了,就要尽可能地获得最完善的保障,先考虑自己是否能够得到足够的保障。

2.2 责任免除

通常说到身故保障,就会说到责任免除,因为死亡原因也分很多种。

责任免除通常限制的是某些违法行为造成的死亡,就是我们熟悉的“作死”,或者在某些不可抗力作用下导致的身故。

龙行乐享百万身价保险中所有的身故或全残的责任免除最少有7条。

1)投保人对被保险人的故意杀害、故意伤害;

2)被保险人故意犯罪或者抗拒依法采取的刑事强制措施;

3)被保险人自本合同生效(或最后一次复效)之日起2年内自杀,但被保险人自杀时为无民事行为能力人的除外。

4)被保险人主动吸食或注射毒品;

5)被保险人酒后驾驶,无合法有效驾驶证驾驶,或驾驶无有效行驶证的机动车;

6)战争、军事冲突、暴乱或武装叛乱;

7)核爆炸、核辐射或核污染。

在责任免除方面,龙行乐享百万身价保险不过分,但也不少。

2.3 住院津贴

被保险人住院一天,保险公司就给一天的津贴,赔付与住院医疗花费无关,与住院天数长短有关。

例如龙行勒享百万身价保险附加300元一天的住院津贴,免赔天数0天,如果被保人住院7天,那么赔付金额 =300 x 7 = 2100元;即使被保人本次住院只花费了1000元,也会赔付2100元

住院津贴设计的初衷是补偿住院期间收入损失的,被保人因疾病或意外住院,意味着在住院期间工作收入有损失,而住院按住院天数赔付,刚好可以补偿工作损失。

另一种情况,目前很多家庭老人生病住院,子女是没有时间在医院照顾的,很多都会请陪护,如果同时为老人买的保险中含有住院津贴,那津贴险赔付的保额就可以刚好用来支付陪护的工资,不用自己掏钱了。

所以,从产品设计的角度,附加住院也的确有一定的保障作用。

03 /

瑞和+小蜜蜂是否可以替代它

龙行乐享百万身价是有一款的两全险,依照它的保障内容,保鱼君挑选了瑞和定期寿险和小蜜蜂意外险来进行对比。

以上表的条件来试算,龙行乐享百万身价保险,每年交33345元,获得的保障为:

活着有满期金:41681元

疾病身故/全残:35012元

一般意外身故:60万元

特定意外保额:150/300万元

有住院津贴:300元/天

瑞和定期寿险+小蜜蜂意外险,每年交3025元,获得的保障为:

疾病身故/全残:100万

一般意外身故/全残赔付:150万

特定意外赔付:70万

有住院津贴:250元/天

有医疗报销

保障内容差不多情况下,一种选择每年交3万多,另一选择只需3千元,保费差距是很大的。

由于龙行乐享百万身价保险的公共交通意外身故、全残以及自驾车意外伤害事故、全残的保额能够达到上百万,因此这款保险特别适合商旅人士、长期开车的司机等等。

事实上,关于这方面的保险金,瑞和定寿+小蜜蜂意外险的保额也不低了,另外,他们还可以提升保额,保费也远远要比龙行乐享百万身价低。

04 /

保鱼君总结

保鱼君一直不建议大家购买两全险。想要身故保障,选择带身故保障的重疾险或者定期寿险都可以。

如果你也同样会追求性价比,那么完全可以用瑞和定寿+小蜜蜂完全来替代龙行乐享百万身价保险。

多保鱼

多保鱼