重疾险的附加责任这么多,哪些更值得选?

细心的小伙伴会发现,很多重疾险都不止重大疾病这一个保障,还能附加其它责任,比如身故责任、投保人豁免等。

附加之后,保障是更全面了,但同时保费也更贵。

那么,这些保障真的有必要选吗?怎么搭配才更划算?

听保鱼君慢慢给你分析~

- 你真的了解附加险吗

- 重疾险的附加责任如何选?

- 保鱼君总结一下

01 /

你真的了解附加险吗

1.1 什么是附加险

附加在主险合同下的附加合同,就是附加险。它可以覆盖主险没有涉及的风险,让保障内容更加丰富、细致。

1.2 附加险的特点

- 不可单独投保

附加险不可以单独投保,只有买了主险之后才能附加。

- 一般保费较低

附加险大多数情况下保费都不高,所以预算不足的人购买主险时,如果附加险保障还不错,又不贵,很可能就连带一起买了。

- 受主险限制,随主险终止

附加险就像一根依附在大树上生长的藤蔓,随大树消亡。一旦主险终止,大部分附加险随之失效。

当然,特殊情况也有,部分产品的癌症二次赔付,主险结束后仍然有效。

1.3 为什么会出现附加险

很多人风险意识很高,可偏偏又图省事儿,想要一张保单把风险都保全了。

所以市场有这样的需求,保险公司就设计出了相应的产品。

除开捆绑销售的,其他想要哪些保障,看自己的需求,直接附加上就可以了。

02 /

重疾险中常见的附加险

2.1 附加癌症多次赔付

癌症多次,是在初次确诊癌症后,为癌症新发、复发及转移的情况,设计的专项保障。

有些产品赔付一定比例的保额,有些产品则给予恶性肿瘤津贴保险金。

要知道,癌症的复发率是很高的,

据统计,癌症理赔率占重疾理赔案件60%以上,且癌症一年内复发率高达90%,3年内复发率为55%。

所以在预算充足的情况下,附加癌症二次的保障很有必要。

2.2 附加特定疾病保障

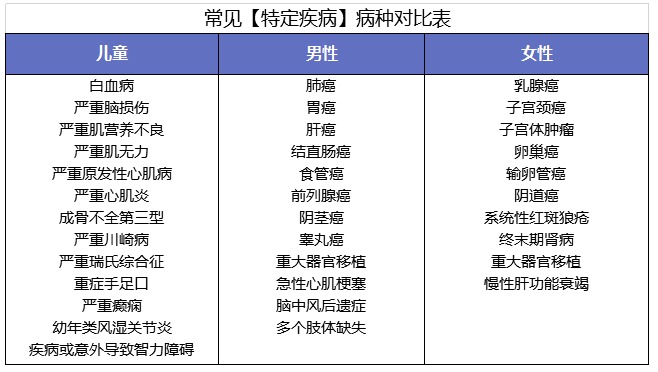

所谓特定疾病保障,就是保险公司针对不同人群的高发疾病,而设立的保障责任。

常见的特定疾病病种有下面这些,不同的产品可能会有所差异:

如果得了这些疾病,可以额外赔付一定比例的保额,从而让我们拥有多重保障。

那购买重疾险时,有没有必要选特定疾病保障呢?

我的想法是,小孩强烈建议附加,大人可以看经济情况和实际需求而定。

原因很简单,小孩的特定疾病保障,很多都额外赔付100%基本保额,有的甚至能到200%,而保费上涨并不多,所以选上这项附加保障很划算。

而大人的赔付比例就没那么高了,价格也更贵,所以选不选都可以,毕竟大部分病种都已经在重疾险和医疗险的保障范围内了。

2.3 附加身故

附加身故的重疾险,就相当于同时拥有了重疾保障+身故保障。

只不过重大疾病和身故2个只能赔1个。也就是说,只要发生过重疾理赔,附带的身故责任就结束了。

这里要提醒大家的是,附带身故的重疾险比纯消费型贵很多:

你看,30岁男性50万保额,交30年保至终身,附加身故责任后保费贵了32.7%。

那究竟要不要多花这份钱呢?

总结起来就是,根据预算情况决定:

如果预算不足,建议选择纯消费型重疾险;预算充足或者就想要身故保障,那附加上身故责任自然会更好。

2.4 附加豁免

根据对象不同,豁免责任分为被保人豁免和投保人豁免。

一般情况下,大多数重疾险自带被保人豁免,投保人豁免需要附加。

那投保人豁免又是什么意思呢?

就是,当投保人发生轻/中症、重疾、身故或者全残的情况下,重疾险后续的保费都不用再交了,但是保险合同还是继续生效的。

这项保障,通常出现在大人为小孩儿投保,夫妻互保以及家庭经济支柱为他人投保等情况。

保鱼君比较建议给孩子投保时,选上这项附加责任,贵不了多少钱,但能多一份很实在的保障。

其他情况可以酌情考虑,因为有可能会占用风险保额。

03 /

保鱼君总结一下

“附加责任该不该选”,这个问题其实没有标准答案,毕竟每个人的保障侧重点不一样。

只要大家仔细了解每项附加责任背后的逻辑,然后根据自己的实际需求和预算来挑选,大体上就不会出错了。

同时保鱼君希望大家谨记,买重疾险就是买保额,不管怎样,我们都要先把保额做到50万以上!

完成这步后,如果预算还宽裕,就再把保障期限选为终身,让自己贯穿整个生命周期都能有份保障。

待这两项都OK后,如果还有余钱,再根据实际情况选择附加责任吧。

本文为多保鱼原创文章,未经授权不得转载。想知道更多关于保险和社保的功能,可以戳这里来关注多保鱼:https://www.dby.cn/

多保鱼

多保鱼