人社部即将推出个人养老金制度,对我们有啥影响?

时间:2021-03-08 11:17:32

养老问题一直是近几年我们国家非常关注的问题,而养老金是养老最确定有效的保障手段之一。

2月26日,人社部副部长游钧在国新办新闻发布会上说了两件大事,都和我们的养老金有关:

一、相关部门已经在研究延迟退休具体方案;

二、要发展第三层次养老,即将推出个人养老金制度。

延迟退休提了很多次,就等具体方案。更重磅的信息是“个人养老金制度”,这个制度到底是啥?有什么好处?能解决养老金难题吗?一起来聊聊:

- 为什么要推出个人养老金制度?

- 推出个人养老金制度,有什么好处?

- 养老规划,我们还可以有什么选择?

01/

为什么要推出个人养老金制度?

要解答这个问题,先来看看我们国家的养老金三大支柱:

第一支柱:社会基本养老保险

分两种:城镇职工养老保险、城乡居民养老保险。

像一般有工作单位的,交的都是“职工养老保险”,也就是五险中的养老保险;城乡居民养老保险,是由原来的“新农保”和“城居保”合并而来,面向无工作单位的城镇和农村居民。

第二支柱:企业年金和职业年金制度

我们通常交的是“五险一金”,而有的企业会交“六险二金”,多的这一金就是“企业年金”。

绝大部分企业是没有企业年金的,第二支柱目前发展非常不足,不能成为有力的养老依靠。

第三支柱:个人养老金

也就是这次人社部提到的“个人养老金制度”,直白来说,就是自己为自己养老储备养老金。一些养老金融产品,比如商业养老保险也属于养老第三支柱。

目前,我们的养老金面临的问题是:

第一支柱由于是“现收现付”制度,也就是当期向打工人收到的钱,经过统筹之后,直接发给当期对应的退休人员。

也就是说,第一支柱的养老金,本质上是打工人养退休人。

关于第一支柱的“养老金缺口”,声音一直很大,那养老金到底有没有缺口呢?

“缺口”要分“当期”和“累计”两层概念。当期缺口就是指当年度的养老金收支情况,累计缺口是指整个养老金账户的收支情况。

据人社部数据,2019年的养老基金当期收支相抵后,略有结余,约3400多亿。累计结余也有,大概4.7万亿。

所以,短期来看,似乎不存在养老金缺口的问题。

但实际上,不能简单这么看。

前面我们说了,咱们的养老金本质上是打工人养退休人。而在低出生率和老龄化这两大制约下,未来退休人员的比例会进一步提高,打工人迟早会有养不过来的一天。

所以,放长远了看,未来养老金的压力会很大。这也是为什么我们要延迟退休、要搞个人养老金制度。

02/

个人养老金制度,有什么好处?

看到这里,很多朋友估计会有疑问,道理我都懂,但这个“个人养老金制度”到底是什么意思?对我们有什么好处?

个人养老金制度到底是什么?

官方原话是这么说的:“建立以账户制为基础、个人自愿参加、国家财政从税收上给予支持,资金形成市场化投资运营的个人养老金制度”。

翻译一下就是,工资发下来后,存一部分钱进入个人养老金账户,这个账户呢,可以选择一些投资标的进行投资。最后到了退休年龄,就可以开始提取这个账户里面的钱用于养老。

这么听上去就是自己存钱到一个官方管理的账户,给自己退休后花。那和自己存钱有什么区别?对我们有什么好处?

相比自己存钱,个人养老金制度还是有优势的:

1) 能够享受税收优惠

存入官方管理的个人养老金账户,能够享受税收优惠。什么意思呢?就比如我们每个月交公积金的钱,这部分钱是不用交个税的。很大的可能是未来存入个人养老金账户的钱,也可以免交个税,工资减掉这部分钱再扣个税。等退休提取的时候,再按收入认定来交个税。

(有业内人士推测,这个养老金账户会借鉴国际通用做法,是一个类似国家支持的、EET类型的商业保险账户。E代表免税,T代表收税,EET就是指的缴纳和投资的时候免税,最终提取的时候交税。)

也就是说鼓励我们年轻的时候,每个月固定给自己存一笔养老钱,这个钱有专业团队帮我们去投资赚取收益,并且把钱存入这个养老金账户还能让我们少交点个税。

2) 实现专款专用

虽然是否参与缴纳个人养老金是自愿原则,但这个账户仍有一定的“强制属性”。存入这个账户里的钱,只有等到退休年纪才能够领取。

相比自己存钱,由于没有这样的强限制,很难保证这笔钱中途不被挪用。而这个个人养老金账户通过限制领取时间,就能实现专款专用的目的。

3) 帮助个人积累养老财富

有数据显示,目前我国居民的资产配置,65%是房产等非金融资产、仅有35%是金融资产(存款、股票、基金、保险、养老金等)。而在金融资产中,大部分为银行存款,而且绝大部分是低于一年期的银行存款。

个人养老金制度的推出,可以帮助把这部分银行存款转入到个人养老金账户中,由官方认可的专业机构进行投资管理,提高收益率。

同时,相对于个人去投资,个人养老金账户一般会提供不同的投资方案,个人可以根据自身的风险承受能力自主选择投资方案,从而降低投资风险。由于这个养老金账户锁定期非常长(退休时才能提取),里面的资金可以做一些长期投资,一定程度上来说,收益率也会更高。

所以,综合来说,个人养老金制度的建立能够带给我们相对稳健的投资收益,帮助我们积累个人财富,提高养老保障。

这几个优势,是个人投资做不到的。如果你是有心规划自己的养老,那么个人养老金制度是个好事。

03/

养老规划,还可以有什么选择?

官方说,个人养老金制度已经在紧锣密鼓地推出中,但具体什么时候能等到,还说不好。

跟朋友私下讨论“个人养老金制度”,有个朋友说:

他也觉得蛮好的,但是一定要等到退休才能领取,这个时间上,跟咱们交的养老保险一样,起不到灵活调节的作用,以后要延迟退休,万一我想提前退休,那这两份钱都用不上,稍微有点遗憾。

保障上,个人养老金制度起到了很好的补充;但在领取灵活性上,确实没有选择。相信,跟我那位朋友有同样想法的,不是少数。

那我们的养老规划,还有其他更灵活的选择吗?——可以配置商业养老保险。

其实个人养老金制度也好、商业养老保险也好,都属于未来我们要大力发展的养老第三支柱,那商业养老保险如何实现更灵活的养老规划呢?

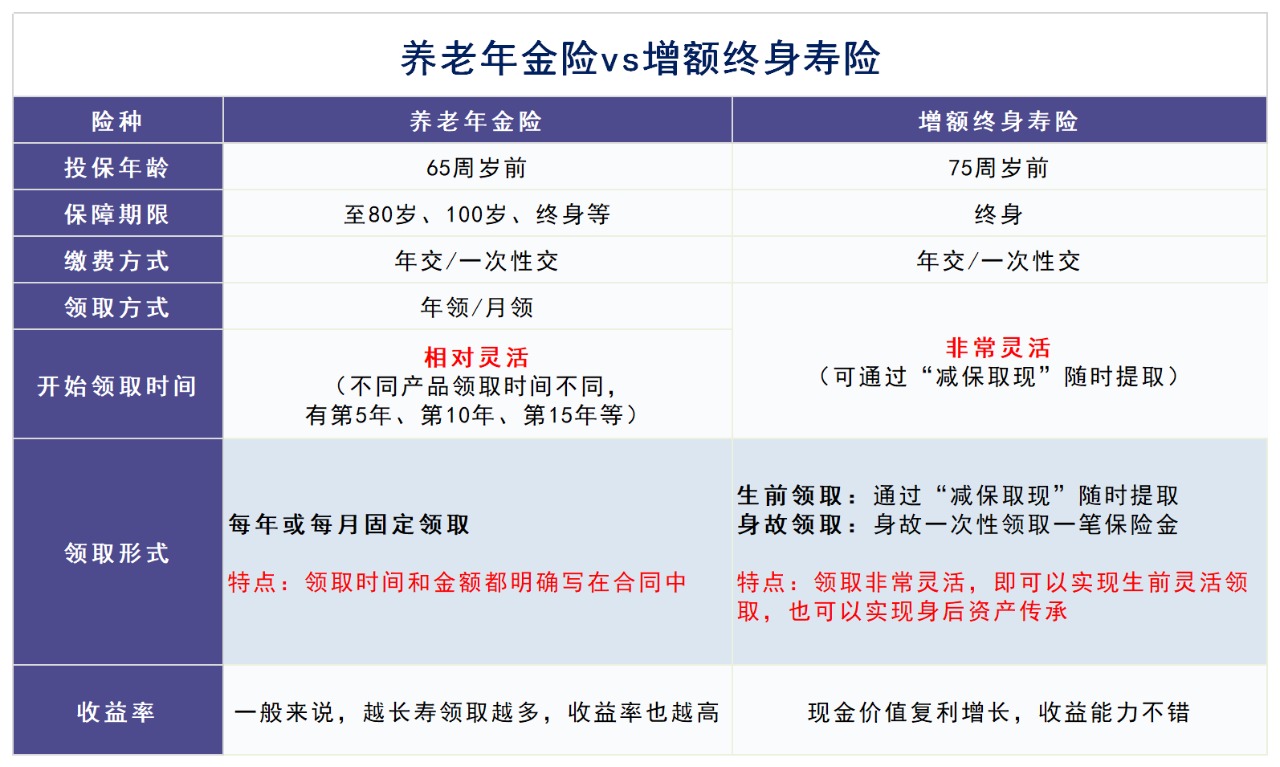

目前有两类保险非常适合规划养老——年金险和增额终身寿险。

先跟大家介绍下它们各自的特点,再来聊聊商业养老保险和个人养老金制度各有什么优势。

可以看到:

在领取灵活性上,这两类保险都可以实现“提前退休”。

如果是养老年金险:

通常有从第5年、第10年、第15年开始领取的产品,可以按我们自己的养老规划,去选择符合领取要求的产品。

相应地,领取金额也可以跟我们的预期水平来操作。比如我们期望能够通过这份保险,实现每个月固定领取3000元,那么我们在缴费金额上就可以通过倒算做相应的投入。

因为年金险的最大特点是固定领取,领取时间和领取金额都写在合同中,所以两者我们都可以提前规划好,到退休时实现稳稳的幸福。

如果是增额终身寿险:

在领取灵活性上会更胜一筹。

因为这类产品一般会有“减保领取”功能,可以通过这个功能随时提取保单里的现金价值。没有次数和金额的限制,提取也不收手续费。

这类产品还有一个很大的优势是,还可以做身故的资产传承。现金价值每年复利增长,持有十几年,最终身故后能领取的资金是原始保费的好几倍。对于有孩子、有财富传承功能的家庭来说,这是兼具自身养老和身故财富传承两大需求的产品。

增额终身寿可以说是近两年的网红产品,并且这类产品的收益率长期来看可以说非常有竞争力。

最后的总结:

其实,养老终归还是得靠自己。

咱们的社会基本养老保险由它的属性决定了,只能承担最基础的养老需求。

而我们的养老,不只是有口饭吃、有房住就行了,还有很大一部分需求是对医疗的需求。

这一部分需求,除了在年轻的时候做好相应的保障外,比如在年轻时提前给自己配置好重疾险、长期医疗险,已经买不上重疾险的咱们也可以买防癌险、防癌医疗险等。还需要在养老规划中,把这部分考虑进来。

版权声明:部分文章内容或图片来源于网站,我们尊重作者的知识产权。如有侵犯,

请联系我们,我们会在第一时间删除。联系方式:dby@91duobaoyu.com

多保鱼

多保鱼