重疾险挑选太复杂?那是你看不懂保险条款!

买错保险这件事,保鱼君总结过2大原因:

一是不了解配置思路,二是没仔细看保险合同。

保险的本质,就是我们和保险公司签订合同,如果连里面的内容都不清楚,那不犯错才怪。

但最大的问题就是,条款看了也看不懂啊!怎么办呢?

今天我就以重疾险为例,来讲讲怎么看懂一款产品的条款。

-

搞懂几个人和几个期限

-

常见的保障责任有哪些?

-

重疾险的基础责任,条款里怎么写?

-

重疾险的附加责任,这样才能看懂

-

条款里的责任免除到底合理吗

01/

投保基础规则怎么看?

1.1 各种期

犹豫期:犹豫期内退保,是无息退还已交保费的。现在的规定是,长期险的犹豫期不得少于15天。

保障期限:这份合同保多久,几年或者几十年?保障期限越长,价格越高,最长的为终身。

缴费期限:保费要交多少年,缴费期限越长,每年要交的保费就越少。

等待期:在这个期间内生病(意外造成的除外),是不理赔的。重疾险的等待期通常都在90天~180天左右,很少有超出这个范围的产品了。

对于保险合同里的期限,主要就是关注上面这4个,另外还有一些宽限期、中止期等设置,大部分都是差不多的。

宽限期:续期该交保费的时候,忘记了交钱,通常会有60天的宽限期,在宽限期内把保费交上去就好。

中止期:宽限期60天到期后,如果还没交费,就进入中止期,合同效力被中止。中止期一般是2年。

1.2 各种人

在条款里,有这样几个人必须分清楚:

保险人:在条款里指代保险公司

投保人:签合同交保费的人

被保人:享受保险合同保障的人,在重疾险里就是“生病”的那个人

受益人:领取保险金的人。

在重疾险里,如果是轻症、中症、重疾等理赔条件,重点是,人活着,那么受益人都是被保人自己;

只有身故责任,受益人会是别人:可以是法定受益人,也可以指定受益人。

搞懂这几个规则之后,我们再来看保险条款里面,对于保障部分是怎么写的吧!

02/

重疾险的保障责任,常见有哪些

不同的产品,条款里的排版会略有不同,比如有的会先写轻症、有的会先写重症等等,但是都不重要。

重疾险条款分两大部分,一部分是必选责任,一部分是可选责任。

必选责任就是说,我要买这款产品的话,就必须买上这部分责任,不能删掉;

可选责任就是说,我可以自由选择要不要买,如果要买就要另外掏钱。

不同产品对必选和可选的设置是不一样的。

比如癌症二次赔付,别的产品都是可选项,不买也行;

但是百年人寿的康惠保2.0,癌症二次赔付就是必选项,不能不买。

所以这里我划分就稍微粗糙一点,大家可以根据条款稍微调整一下。

主要基础责任主要有:

重疾保障、中症保障、轻症保障、身故保障。

主要附加责任主要有:

癌症二次赔付、豁免责任。

另外还有责任免除。

咱们接下来就展开聊聊,这些保障具体该怎么看~

03/

重疾险的基础保障责任怎么看

基础保障责任,我们拆解为重疾保障、中症保障、轻症保障和身故保障。

但是不同产品也会有差异性,比如把身故做成可选项等,但是不影响我们对条款的解读。

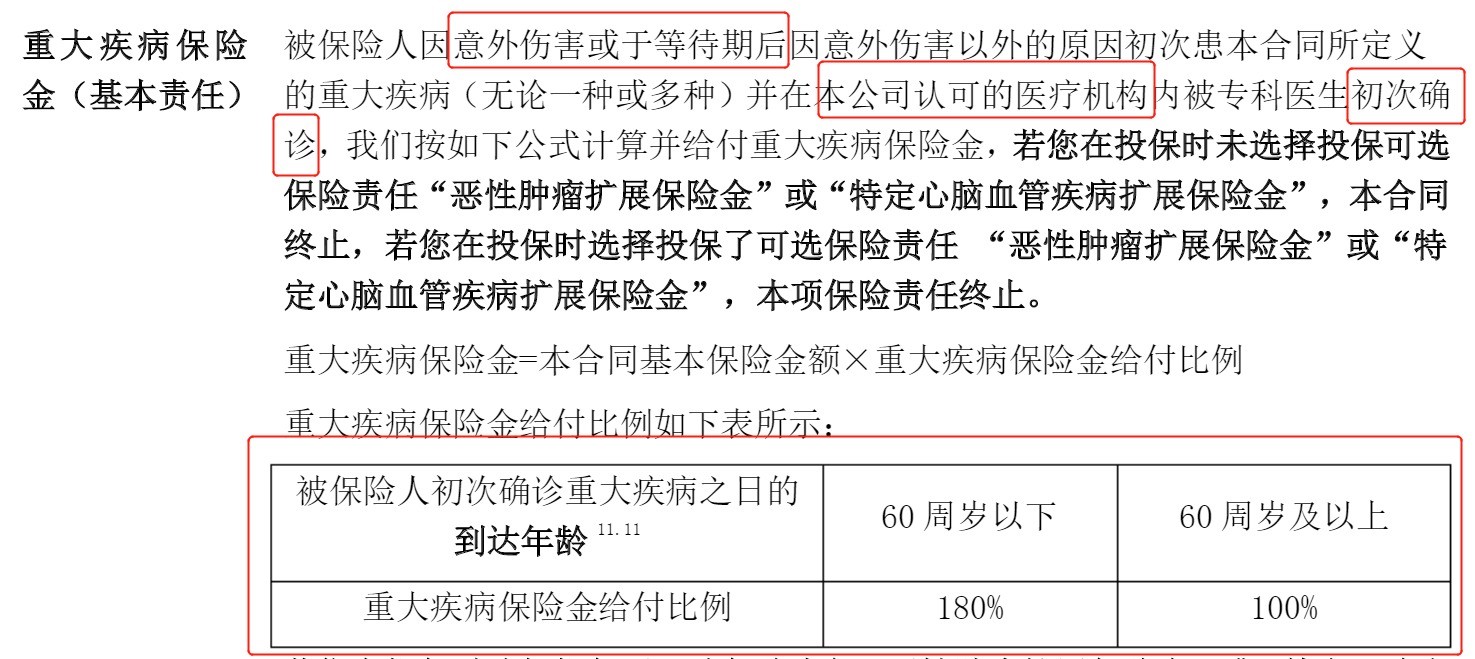

3.1 重疾保障部分怎么看

我们来看一份条款样本,重点我已经标记出来了:

-

约定的医院

就是我们去什么样的医院看病并出具的诊断书,是保险公司认可的,不是随便去一家县医院开张诊断证明就行。

约定通常分两种,一种是二级及二级以上公立医院,还有一种是二级及二级以上医保定点医院。

现在大部分产品都是二级及二级以上公立医院,一般不用纠结。

-

疾病种类、疾病定义

就是看重大疾病有多少种:少点的可能50种、80种,多点的可能100种、110种。

其实都没啥差别。

我们都知道,2007年的保监会和中国医师协会一起规范了25种重大疾病和定义,这25种重疾在各家的重疾险里都没啥差别,也不敢有什么差别。

而这25种重疾已经占了所有重疾理赔的98%以上,光是恶性肿瘤一项就占了60%以上。所以50种还是80种都没什么区别了。

-

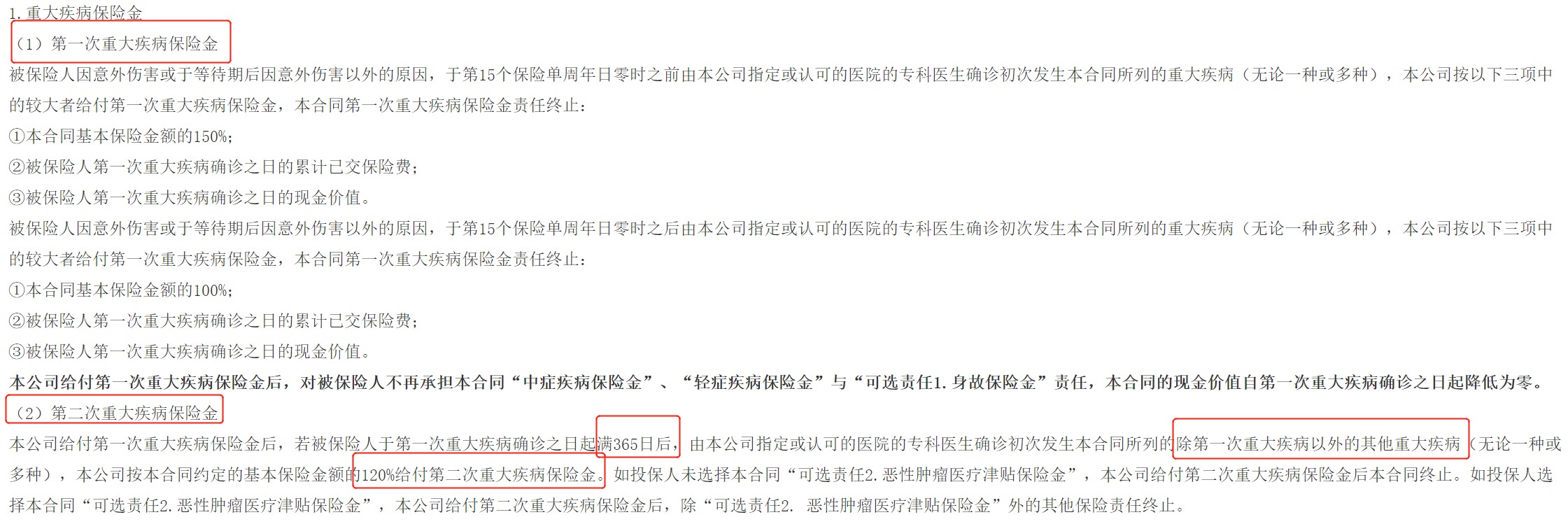

赔付次数

就是重大疾病能赔多少次。

只能赔1次后合同就结束的,我们叫单次赔付重疾险;

能赔多次的,叫多次赔付。

在合同里怎么看呢,就看它有没有写“第一次重大疾病”、“第二次重大疾病”……等等。如果没有,那说明是一款单次赔付;反之,就是多次赔付。

如果是多次赔付重疾险,还需要额外关注几个点:赔多少钱、是否分组、赔付间隔期多长。

例如上图里,就是一款不分组,赔2次,第二次赔120%基本保额的多次赔付重疾险。

-

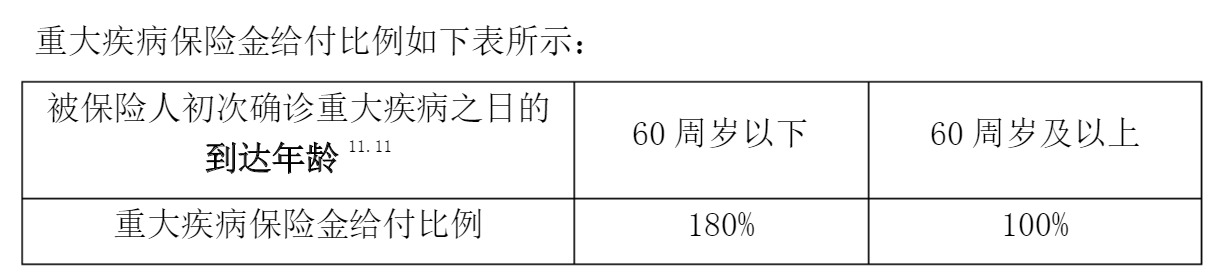

赔付金额

因为现在有很多重疾险产品都会给前xx年赠送保额,这样的设计通常都会体现在合同里,我们注意看赠送的时间和赠送的比例就好。

一般来说现在比较好的设计是60周岁前都送,其次是前xx年赠送。

如果没写这部分的话,那就是不送。

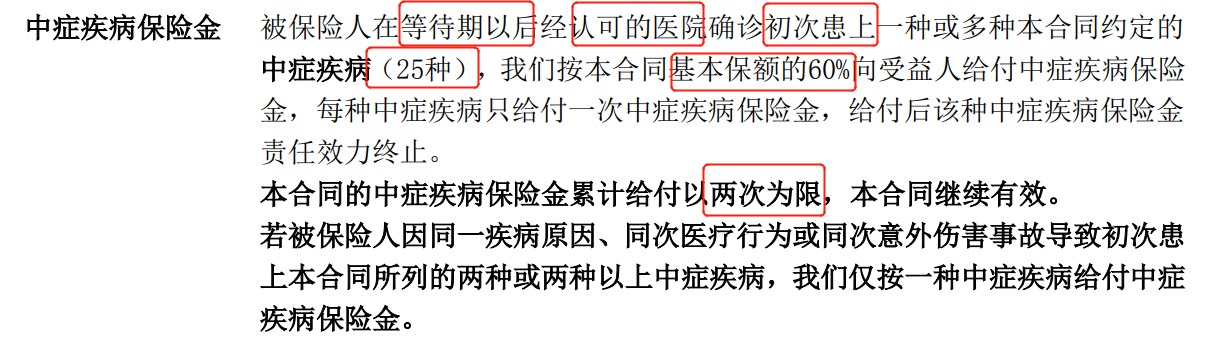

3.2 中症保障怎么看

中症通常是症状介于轻症和重症之间的疾病,比轻症严重,比重疾要轻一点。

我们来看一份条款样本,重点我已经标记出来了:

中症保障部分可以这样解读:

-

有没有中症保障

首先,得看条款里有没有“中症疾病”这几个字,如果没有中症保障的话,这一部分都可以不用看了……

-

多少种中症

银保监会并没有规定中症标准,所以现在大多数产品的中症保障都是约定俗成的。

一般种类在10种~30种之间,20多种是比较常见的。

通常来说我们主要看脑中风后遗症。之前是轻度脑中风后遗症,现在有很多产品会把它放到中症里面来,叫中度脑中风后遗症,理赔金额更高。

-

中症疾病定义

因为现在中症主要关注中度脑中风后遗症,所以主要关注它的理赔定义就好了。

如上图所示,排名越靠前,理赔条件越宽松。

-

赔付次数

现在的中症保障,大部分产品都是赔付2次的,小部分赔付3次,其实差别也不大。

如图里的中症疾病保障,没有提及分组和间隔期等字眼,那就说明它的中症赔付不分组,没有间隔期的。

-

赔付比例

现在中症保障的赔付比例通常都在基本保额的50%~60%左右。

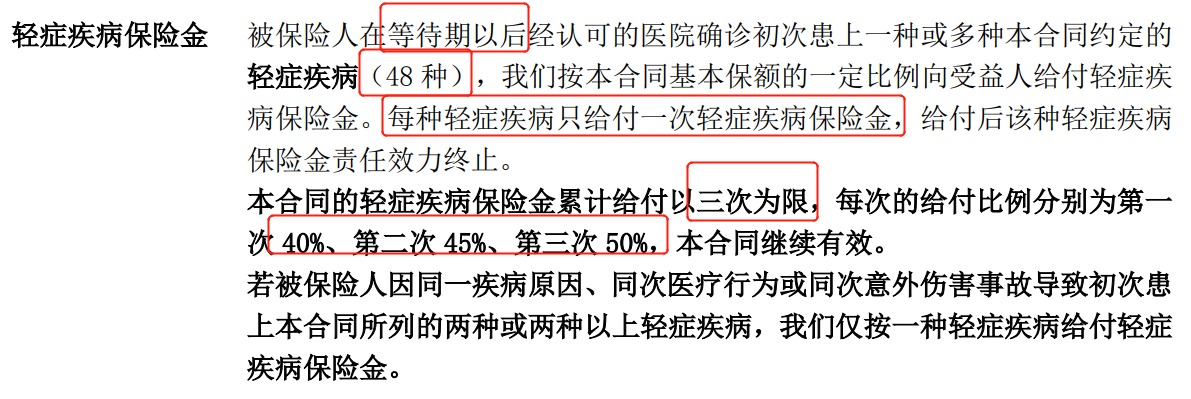

3.3 轻症保障怎么看

轻症疾病通常来说,都是一些重大疾病的早期症状或较轻状态。早发现,早治疗,所以花费不会很高,赔付比例也不高。

我们来看一份条款样本,重点我已经标记出来了:

轻症保障部分可以这样解读:

-

有没有轻症保障

现在的重疾险,大部分都有轻症保障的。作为第一份重疾险,有轻症保障是非常重要的。如果条款里没有这几个字,那就是没有了……建议换个产品吧。

-

轻症种类多少种

之前银保监会没有规范轻症疾病的相关定义,但是在即将改革的新规里新增了3种必须的轻症。

不过新规刚结束征集意见稿,什么时候正式实行还没个准信。

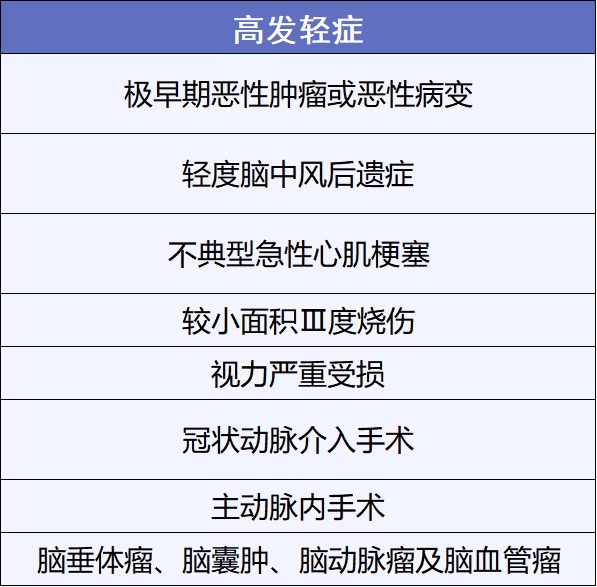

在新规出来之前,现在的重疾险产品主要看有没有这8个高发轻症。如果把轻度脑中风后遗症放在了中症里,那也算有了。

-

轻症疾病定义

轻症疾病定义的差别,主要就是关注这几个高发轻症。

新规新增了轻度恶性肿瘤、较轻急性心肌梗死、轻度脑中风后遗症。后两种疾病定义,跟现在轻症里的定义差别不大,中等水平吧。

-

赔付次数

现在的轻症保障,大部分产品都是赔付3次左右的,很小部分才赔1次,其实差别也不大。

如图里的轻症疾病保障,没有提及分组和间隔期等字眼,那就说明它的轻症赔付不分组,没有间隔期的。

-

赔付比例

现在轻症保障的赔付比例通常都在基本保额的20%~50%之间。

比较旧的产品赔付比例会低一点,现在新出的产品,轻症赔付比例都比较高。

保鱼君小贴士:

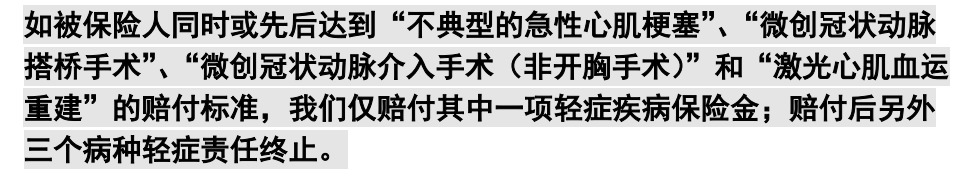

另外,很多人会提到隐形分组的事情。通常有两种呈现方式,第一种:

第二种:

很多朋友看到第一种情况,就心里一紧:不是说不分组吗,怎么还“四赔一”了呢?

其实是因为,通常来说,不典型急性心梗是疾病状态,另外三种都是它的治疗手段,保险公司避免重复理赔所设计的。

原理用的就是第二种表述方式,同一病因,只赔一次。这句话在各个重疾险条款里面都有的。

但是它也只限定在同一责任项里只赔一次。如果是先确诊轻症,后来确诊重疾,哪怕是同一病因,也会正常理赔的。

例如先确诊为轻度脑中风后遗症,理赔了轻症保险金,第二年变严重了,符合重疾里的脑中风后遗症了,同样可以获得重疾理赔。

但如果先获得了重疾理赔,就不能再赔轻症了。这个顺序不能反。

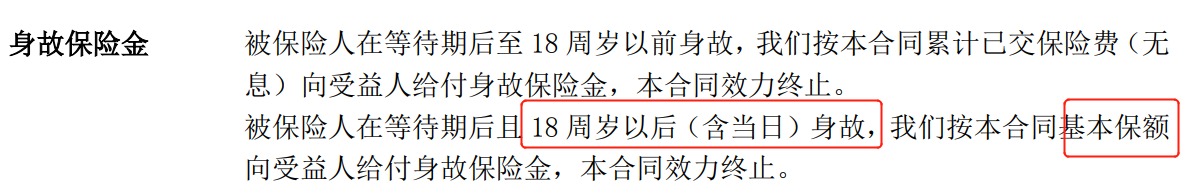

3.4 身故责任怎么看

身故责任,就是假如人身故了,理赔多少钱。

我们来看一份条款样本:

身故保障部分可以这样解读:

-

有没有身故责任

如果有身故责任,就按责任里写的标准来赔。

重疾险的身故责任通常有这四种赔付情况:

身故赔付所有已交保费

身故赔付基本保额

身故赔付现金价值

身故赔付在现金价值和已交保费里取最大值。

这四种赔付里,金额最高的是基本保额。

现金价值和已交保费谁更高其实很难说的,要根据具体产品来看。

如果就是想要身故责任,还是更推荐购买赔付基本保额的产品。

如果条款里面没有身故责任,也不代表身故了一毛钱都不赔!

通常来说会默认赔付保单的现金价值,因为假如人去世了,那就相当于这份保单永远也不会出险了,所以当做退保处理,给保单的现金价值。

另外需要注意一点,大部分重疾险就算有身故责任,也是重疾和身故二赔一,条款里通常都会有这句话。

04/

重疾险的附加责任,怎么看?

重疾险的附加责任还挺多的,这里我只选择了癌症二次赔付和豁免责任来讲。

其他的比如心血管疾病二次赔付、特定疾病额外赔付等,因为现在差异性还挺大的,不好概括,如果有兴趣的话下次可以来具体讲讲。

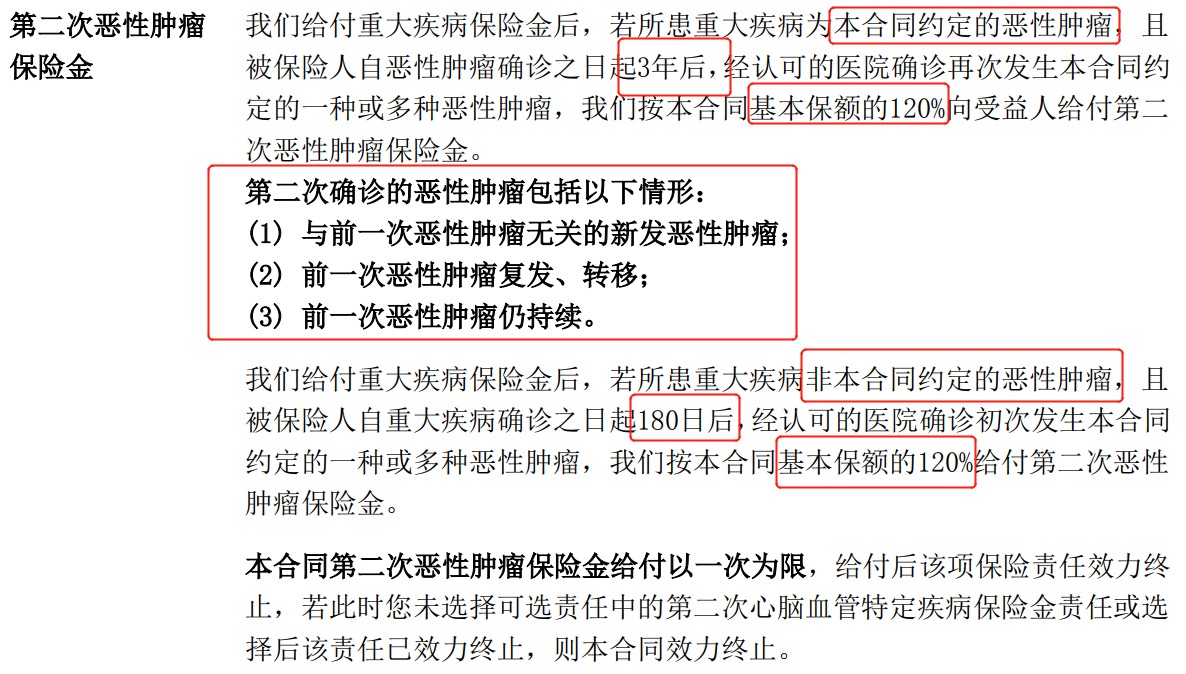

4.1 癌症二次赔付怎么看

- 首先看,有没有癌症二次赔付

当然我是建议尽量要有的,不管是可选项还是必选项,因为我父亲自己就是时隔两年后新发了癌症,所以我对这一块非常看重。

癌症二次赔付主要看什么呢?

-

对第一次得的病,有没有限制

如果一款单次赔付重疾险的条款里,没有截图里的第二大段“确诊非恶性肿瘤”的赔付描述,那就说明要求第一次必须为癌症,这种限制就比较严格了。

-

间隔期有多长

跟第一次重疾间隔多久后,才能获得理赔。

现在大部分产品都是首次癌症间隔3年;

首次非癌,间隔1年或180天,其实差别不大。

如果要求间隔更长,那就稍微严格了点。

-

限不限癌症状态

如图所示,要持续、复发、转移、新发癌症状态都包含的保障,才是好的保障。

如果条款里面少了其中某一个词语,那就是不保的。

-

赔多少

现在大部分产品都赔基本保额的100%~180%之间,很少有产品超出这个范围来。

所以上图条款的内容,总结出来就是这样的:

假如第一次得的疾病就是癌症,间隔3年后得癌症,赔120%基本保额;

如果第一次得的不是癌症,那间隔180天后得癌症,赔120%基本保额。

4.2 豁免责任怎么看?

豁免的意思,就是之后的保费不用交了,但保障继续。

豁免分两种,一种为被保人豁免,第二种为投保人豁免。

-

被保人豁免

被保人豁免就是说,你得了合同约定的疾病,保险公司把保险金的钱赔付给你。

并且后续保费也不用交了,合同还继续有效!直到满足合同结束的条件才终止。

-

投保人豁免

通常会用另一份合同条款的形式呈现。

就是说交钱的这个人,得了约定的疾病之后,后续的保费也不用交了,合同还继续,被保人还能继续享受保障。

投保人豁免跟被保人豁免的主要区别就在于:

被保人豁免:被保人确诊了,先理赔,后豁免;

投保人豁免:投保人确诊了,不理赔,只豁免。

05/

条款里的责任免除合理吗?

每一份保险条款都会有责任免除,就是说如果因为这些情况得了约定的疾病,也不会理赔。

大部分产品的责任免除其实都是可以理解的,要么是犯罪,要么就是自杀,要么就是作死。

但是对于部分先天性疾病和感染艾滋的情况,还是会赔付的,比如一名医生在常规职业范围内,不幸感染了艾滋,那也是可以正常获得理赔的。

对于责任免除,不同产品的区别还是挺大的,主要是看他们免除的情况是否合理。

保鱼君最后的碎碎念

保险条款难懂,主要还是因为里面的专业名词太多,加上普通人对保险不了解,所以就算看得懂它在讲什么,也不知道这份保障跟别的产品对比到底好不好。

保鱼君今天拿了几款关注度比较高的产品,来详细讲解保险条款,就是希望大家能对保单合同有概念,最好是在投保时都仔细看看。

不过不同的产品条款是不一样的,今天还有很多差异性没讲到,如果大家手上的保单条款里有看不懂的,也随时可以来问我哦~

多保鱼

多保鱼