买保险真的能赚钱?揭秘保险收益的真相!

年后回来,跟大家聊了好几次“投资型”保险。就有不少朋友给我留言,表示又是年利率、又是IRR利率,一会这个收益率、一会那个收益率,看的头都大了,实际收益率到底怎么看啊?

年金险也好、增额终身寿也好,这类"投资型"保险并不像银行存款或者银行理财,有一个非常直观的收益率,要想真正看懂收益率还是有点门槛,而且不同投保条件对应的收益率也不同。

那到底怎么看懂这类产品的真实收益率呢?今天就来手把手教大家,看完这篇文章相信再也没人能够忽悠你:

- 怎么看年金险的收益率?

- 怎么看增额终身寿的收益率?

- "投资型"保险的收益水平究竟如何?

01 /

怎么看年金险的收益率?

在说收益之前,先简单介绍下什么是年金险。

年金险其实非常简单,概括来说就是:固定交钱、固定领钱、给固定的人。

固定交钱:每年交多少钱、交几年;

固定领钱:什么时候开始领钱、领多少、领几年;

给固定的人:这笔钱由谁领、给谁用;

“确定性”是年金险最大的特点,怎么交钱、怎么领钱,交几年、领几年,由谁领、给谁用,都是明明白白写在合同里的。

交钱可以选择年交、一次性交,领钱可以选择月领、年领。至于交多少,看资金能力和安排;至于能领多少,跟领取时间、交的保费、产品收益率有关。

领取通常有生存金(按月/年领取)、满期金(到期一次性领取)、身故金(身故一次性领取)等形式。生存金和满期金一般由被保人领取,身故金可以指定受益人。这些在投保的时候我们就可以确定好。

搞明白了年金险的基本形态后,那么重点来了:怎么看年金险的真实收益率呢?销售人员说XX产品收益率10%能信吗?大家跟着我的思路,其实并不复杂!

1.1 不谈IRR的收益率都是耍流氓

1)什么是IRR

提到IRR,大家应该都不陌生。到底什么是IRR?要真正搞懂,没有一点金融知识有点难度。但从用它来算保险收益的角度,大家只需要知道这么几点就行了:

① IRR是一个计算内部收益率的公式;

② IRR在业内有“年金照妖镜”的说法,意思就是用它来测算年金险的收益是最准的;

③ IRR计算的是复利增长(如果一项投资的IRR收益率=4%,你可以简单理解为该投资可以实现每年4%的复利增长),但IRR不等同于复利收益率,很多时候,IRR会略高于复利收益率。

2)怎么算IRR

那IRR收益率具体怎么算呢?下面手把手教大家用excel来算IRR:

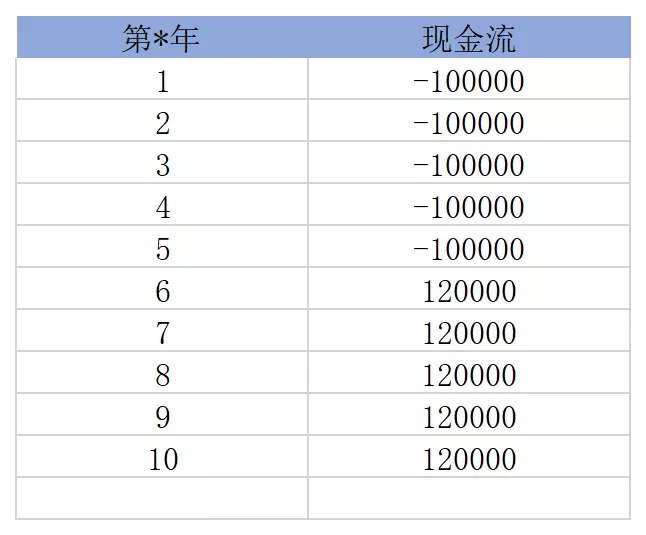

第一步:在excel表格中列出现金流;

我们假设一项投资是:前5年每年投入10000元,后5年每年收入12000元,那我们把每年的现金流列出来(如下图:支出为负、收入为正);

第二步:用IRR公式算出收益率(如下图:拉取现金流数据);

第三步:算出收益率(如下图算出这项投资的IRR收益率为3.71%)。

(PS:当数据量比较大时,公式后面要加个预估值![]() )

)

1.2 来算算具体产品的收益率

咱们拿一款具体的产品来实操一下,以 中荷人寿的金生有约 为例:

这款产品有三档领取年龄(分别是55/60/65周岁,和法定退休年龄同步);可选择月领or年领;最低20年保证领取(领取不满20年身故,一次性给付差额)、终身领取直至身故(活的越久领的越多)。

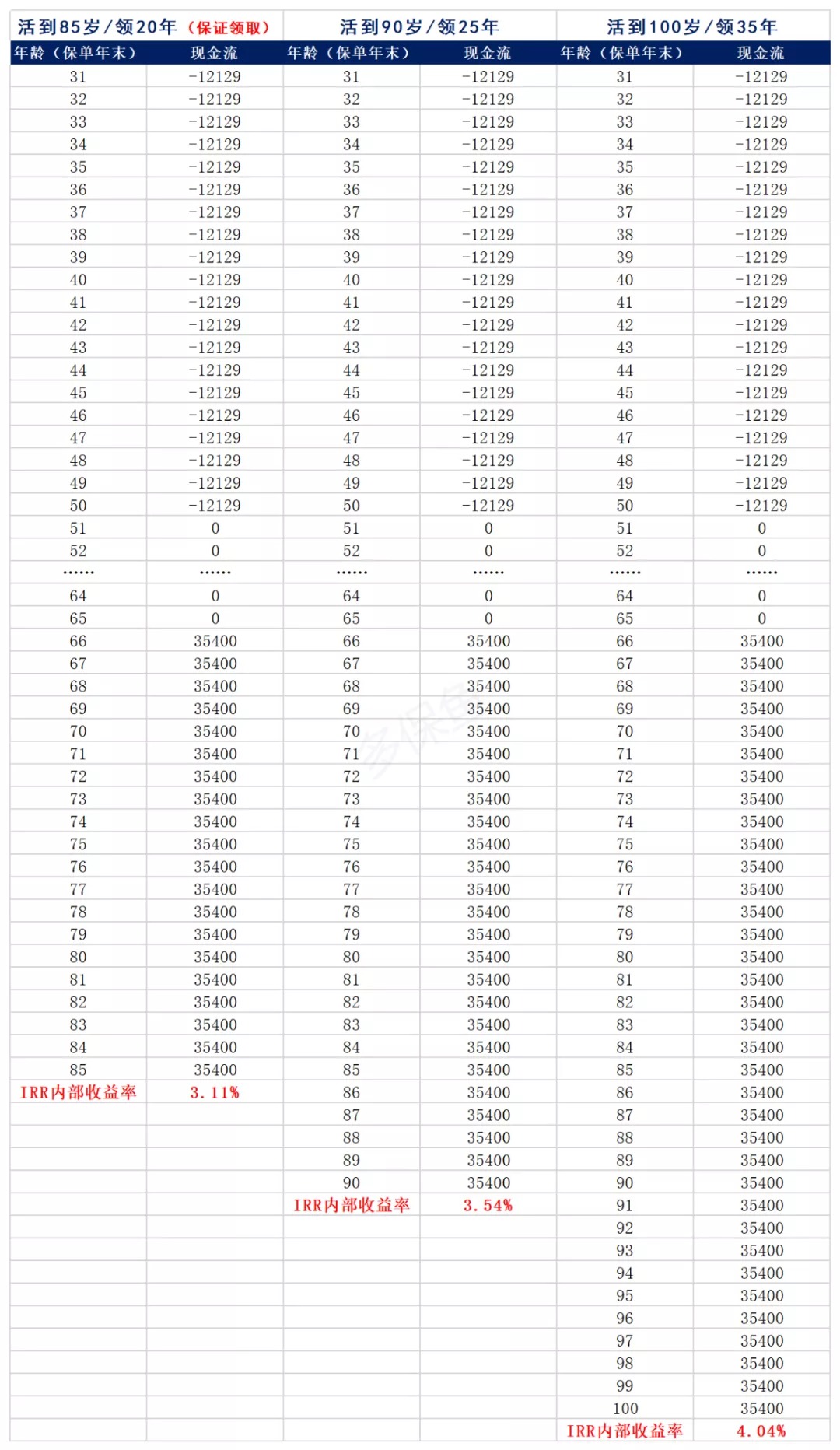

以30岁男性、交20年、保额3000元、65岁开始领取为试算条件,对应每年要交的保费是12129元,65岁开始月领金额为3000元、年领金额为35400元。

来算下不同年龄对应的IRR收益率:

【点击放大查看高清大图】

65岁开始领取:

活到85岁IRR收益率为3.11%;

活到90岁IRR收益率为3.54%;

活到100岁IRR收益率为4.04%。

可以看到,活的越久、领的越多、收益率也越高。这其实也是长期型年金险的特点。

有些年金险产品还会搭配一个万能账户,那算上万能账户收益率会怎么样呢?

- 折算成单利看看

前面咱们说了,IRR收益率算的是复利增长。而像银行存款、银行理财,这些产品挂出来的收益率都是年化收益率(单利)。

所以如果要比较收益率,不能简单拿IRR收益率和年化收益率比较,没有参考意义。

如果想要有个衡量比较,我们可以粗略地折算成单利看看:

还是以上面说的金生有约这款产品为例:

30岁开始交钱、交20年、每年交12129元,65岁开始领取、每年领35400元:

如果领到85岁:那么领了20年,刚好是交20年、领20年,相当于12129元这笔钱放了36年,最终变成了35400元。对应年化收益率就是:(35400-12129)÷12129÷36≈5.33%

如果领到90岁:总领取金额885000元,总缴费242580元,资金最长存放时间也是36年,对应年化收益率为:(885000-242580)÷242580÷36≈7.36%

如果领到100岁:总领取金额1239000元,总缴费242580元,对应年化收益率为:(1239000-242580)÷242580÷36≈11.41%

这个只能是粗略地计算,不是精确的年化收益率,但还是可以作为参考。

02 /

怎么看增额终身寿的收益率?

增额终身寿险这两年可是大火,它既有传统终身寿险的财富传承功能,又有年金的领取功能(通过减保取现领取现金价值),进可攻退可守、成功抢占"投资型"保险C位。

传统寿险的保额是确定的,而增额寿险的保额会按约定的“增幅利率”每年复利增长。

同时,跟传统寿险相比,增额终身寿的现金价值也非常可观。现价价值有什么用呢?很多产品都会有“减保取现”的功能,需要用钱的时候,就可以通过这个功能跟保险公司申请取出一部分现金价值,剩下的现金价值继续每年增长。

这样,相比买传统寿险钱是身后给家人用的,增额终身寿既能照顾到生前领取、又能实现身后传承。不仅仅是保障,更是一种财富规划。

那这类产品的收益率到底怎么看呢?是合同上约定的保费复利利率越高收益就越高吗?

2.1 保额复利利率越高越好吗?

增额终身寿的保额复利利率是明确写在合同里的,所以这个利率是大家直观可以看到的。那这个利率越高是不是就代表这款产品收益越高呢?

答案是:不一定!

增额终身寿的领取分两部分:

生前领取:可以部分或全部领取保单的现金价值;

身后领取:身故/全残保险金,一般给付金额是有效保额、现金价值、已交保费*对应系数三者之间的较大者。

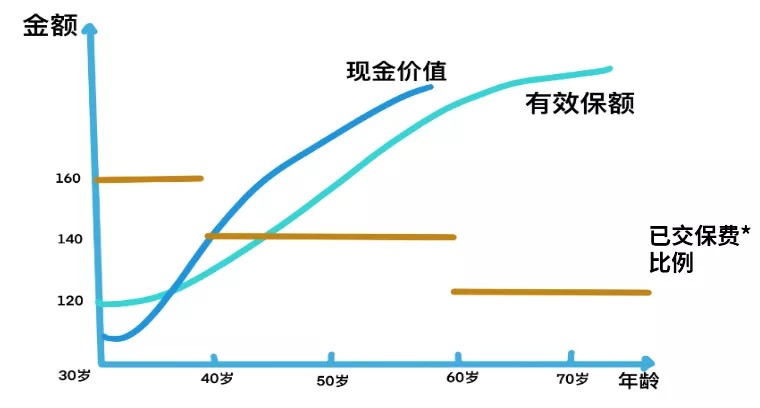

而这三者的关系是这样的:

也就是说,基本到后期现金价值都是三者中最高的。那么也就是,不论是生前领取还是身故金,看的都是现金价值。

所以懂行的都知道,看一款增额终身寿险好不好,关键就看现金价值。同样的投保条件下,谁的现价价值高谁就是王者。

为了让大家有个直观感受,我找了三款产品来对比,分别是金满意足-保额3.99%复利 、增多多-保额3.6%复利 、传世壹号-保额3.8%复利 :

【说明】填充+红字:现金价值最高;红字:现金价值第二高;黑子:现金价值最低

可以看到,除了第5-9年,其余年度都是年利率最高为3.99%的金满意足现价价值最高,这个没啥毛病;但是大家注意看,第20/30/40…70年,年利率最低为3.6%的增多多的现金价值却比年利率3.8%的传世壹号要高!

所以,年利率(保额复利利率)越高并不代表这款产品就越好。大家记住一点,买增额终身寿险,本质看现金价值!

2.2 那增额终身寿收益率怎么算?

增额终身寿的保额不重要,本质看现价价值。那收益率怎么算呢?如果还是想知道一款产品的收益率,那么收益率还是可以用IRR计算。

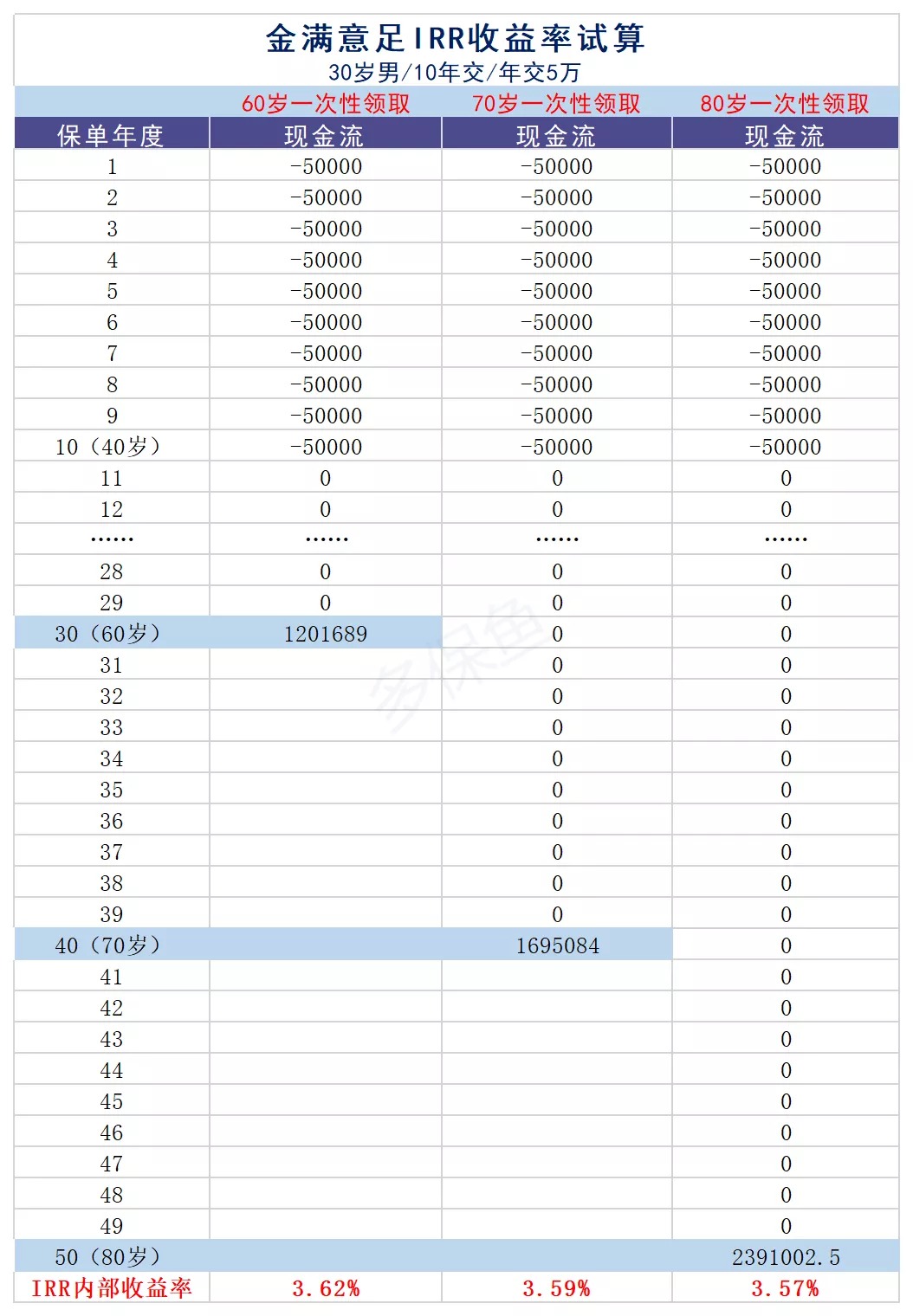

以金满意足为例,30岁男性、每年交5万、交10年:

可以看到:

到60岁可一次性领取1201689元,IRR收益率为3.62%;

到70岁可一次性领取1695084元,IRR收益率为3.59%;

到80岁可一次性领取2391002.5元,IRR收益率为3.57%。

可以看到,增额终身寿并不是活的越久收益率越高。如果足够长寿,年金险的IRR收益率会更高。

- 也来算算单利吧:

以60岁一次性领取为例,第一笔5万从30岁到60岁放了30年,依次类推第10笔5万放了21年:

那么年化收益率为:

(1201689-500000)/(30+29+28+27+26+25+24+23+22+21)/50000≈5.5%

03 /

"投资型"保险收益水平究竟如何

因为问的朋友太多了,今天就专门讲了怎么看“投资型”保险的收益率。但实际上,收益从来不是这类产品的核心竞争力,买这类产品的核心诉求是安全、稳定。

在绝对安全的前提下,资金稳定增值,最终为一些我们“输不起”的财务规划托底,比如孩子的教育、未来的养老。

而这些需求,其实早早晚晚每个人都有。所以在我看来,买不买这类产品不是判断题,而是选择题。

总有声音说这类产品收益率太低,其实加上绝对安全、长期增值这两个条件,收益率真的不低、相反非常可观。

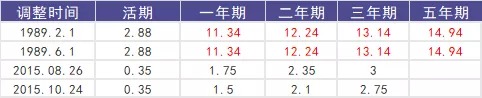

举一个非常直观的例子,90年前后,我国的一年期存款利率都超过11%,而到了2015年,就只有1.5%了,现在甚至更低。

银行利率下行,在全球各大主要经济体当中来看,既是已经发生了的事实,又是持续会进一步发生的趋势。

你现在觉得3.5%、3.99%的复利没什么值得珍惜的,随随便便都能找到同等收益水平的金融工具。

那我想说,当下一两年来看,差别真不大,但是5年、10年以后看,差异就出来了:一个是稳定维持在3.5%、3.99%,另一个是持续下降,到0甚至到负。

而且,银行公布的利率结算口径,是单利;保险公司公布的利率结算口径,基本是复利,做到长期稳定复利增值并不容易。

- 最后的总结:

其实"投资型"保险的本质,是给现金安个家,将现在多挣的钱,找个省心、稳当的地方,未来留给家人或者自己花。

已经做好了家庭保障,有余力的朋友可以考虑。在国家大力推行养老第三层次的背景下,未来"投资型"保险应该会被越来越多家庭接受。

多保鱼

多保鱼