明明是条款里的重疾,保险公司为什么不赔钱?

我们通常说,重疾险是“给付型”保险,得了合同约定的疾病就赔一笔钱;与之相对的,医疗险是“报销型”保险,花了多少钱按合同报销。

为了便于理解和强调区别,精简概括之下,重疾险就被打上了“确诊即赔”的标签。

但其实重疾理赔可没那么简单,一些重疾就算“确诊”了保险公司也不会赔钱。

今天我们就来系统地聊一聊重疾的理赔条件,其中还涉及到轻中症和身故责任的选择,看完你会发现买重疾险要注意的真的太多了!

- 重疾险真的“确诊即赔”吗?

- 重疾险理赔条件为什么这么严?

- 怎么做让重疾理赔“万无一失”?

01 /

重疾险真的"确诊即赔"吗?

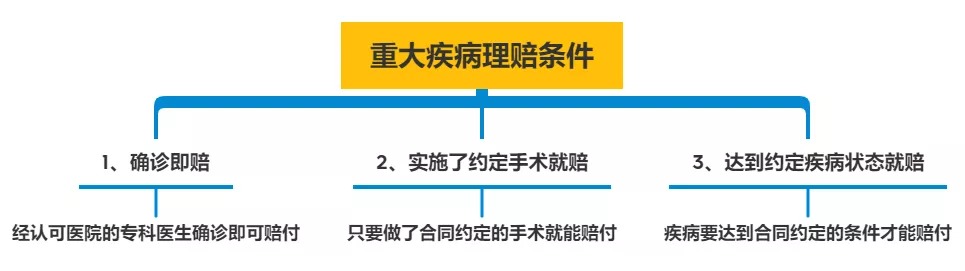

按“理赔门槛”的不同,重疾的理赔条件可以分成3种:

第一种:确诊即赔。在指定医院由专科医生确诊就能赔钱,至于这笔钱你拿去治病还是作他用,保险公司不管;

第二种:实施了约定手术才能赔。一些疾病只有做了合同里约定的手术后才能赔;

第三种:要达到合同约定的疾病状态才能赔。这种情况一般是要满足多个条件,比如确诊+实施手术、确诊+实施某种治疗手段等。

这样解释,大家可能还是很晕,下面咱们就把“28种必保重疾”拎出来看一看,到底是怎么赔的。

我花了大半天时间,把这28种重疾的定义好好抠了一下,进行了分类:

可以看到,在28种重疾里,真正算得上“确诊即赔”的只有3种:恶性肿瘤——重度、多个肢体缺失(两个或以上)、严重Ⅲ度烧伤(全身体表面积20%或以上)。

确诊即赔的相对来说就比较明确,只要投保时健康告知这些没什么问题,保险公司都会痛快赔钱,不用担心“扯皮”。

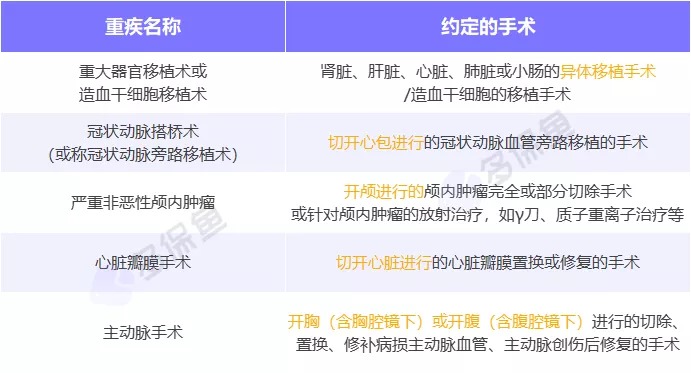

28种重疾里要“做了约定手术才能赔”的有5种:

比如——

重大器官移植术,需要实施肾脏、肝脏、心脏、肺脏或小肠的异体移植手术;

冠状动脉搭桥术,需要实施切开心包进行的冠状动脉血管旁路移植的手术。

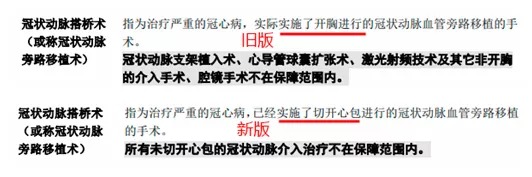

前几年就曾发生过一个拒赔事件,某位朋友被确诊为冠心病,但做的手术是冠状动脉支架植入术(心脏支架手术),而非开胸进行的冠状动脉搭桥(旧版要求“开胸”-新版改成了“切开心包”),最后被拒赔了。

冠状动脉搭桥术新旧定义

最后再来看看相对来说最复杂的第三种理赔条件——

达到约定疾病状态赔付。28种里有20种都属于这一类,但这20种里我又根据是否需要“等待180天”,分成了两类(8种需要、12种不需要)。

先说没有180天等待要求的——

比如“较重急性心肌梗死”,确诊后还要在6个条件里至少满足1个;又比如“语言能力丧失”,在判断当下语言能力丧失之外,还要求积极治疗至少12个月后,仍无法通过现有医学手段恢复(声带完全切除除外)。

总结来说就是这类重疾“确诊”还不够,还需要满足一些条件。其中,有8种重疾还有“180天等待要求”。

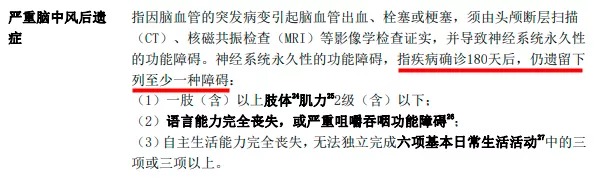

比如,一直以来被吐槽的“严重脑风中后遗症”,确诊后再过180天如果符合约定状态才可以理赔。类似的还有“瘫痪”、“严重脑损伤”等等。

严重脑中风后遗症定义

又比如“双耳失聪”、“双目失明”,会有“永久不可逆性”要求(确诊或意外发生起,经过了180天的积极治疗,仍无法通过现有医疗手段恢复)。

02 /

重疾险理赔条件为什么这么严?

看到这里,估计大家充满问号。理赔条件这么严?买了能赔吗?是不是故意提高理赔门槛?

首先,这28种重大疾病是由银保监会和中国医师协会共同定义的,理赔条件所有重疾险都一样,可不是由保险公司说了算的,保险公司就是想提高门槛都没门。

而且每种重疾都有它的发生率,根据“2020版重大疾病发生率”,咱们一辈子至少得一次重疾的概率非常高,男性为98%,女性为94%。

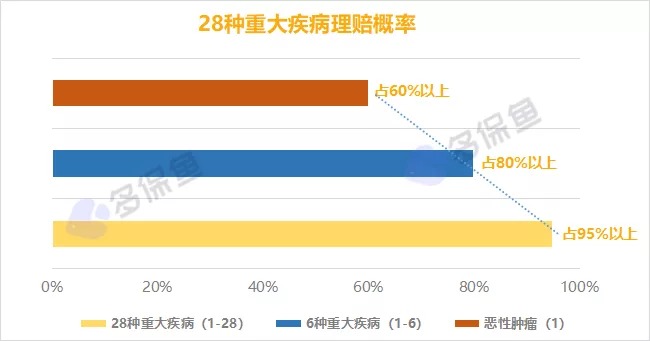

挑出来的这28种重疾就是发生率最高的,占到重疾理赔的95%以上,并不是拿一些“不会发生”的病来糊弄,所有高发重疾都包含了。

而至于“理赔条件”是不是真的太严了,咱们可以从这几个角度来看看:

1)最高发的癌症“确诊即赔”

癌症是最高发的,占到重疾理赔60%以上,而癌症是确诊即赔的,那至少大头上理赔还是容易的。

2)理赔宽松最终买单的是消费者

以“脑中风”为例,脑中风的发病率实在是太高了,但是损伤程度却差的很多。有的人损伤较轻,经治疗愈后非常好,甚至完全不影响工作和生活;而有的人损伤就比较严重,可能长期瘫痪在床。

如果只要是“脑中风”都赔,那保险公司都要赔穿了。最终要么大家都不卖了,要么保费贵到吓人。

保险里保障的重疾有2个标准——身体不能承受(疾病对身体损害特别大,比如癌症)或者经济不能承受(疾病治疗费用特别高)。

只有严格按照达到重疾标准的条件理赔,重疾险才能以“相对平民”的价格转移掉我们的大病风险。

03 /

怎么做让重疾理赔"万无一失"?

重疾险的理赔条件可以说是约定的“明明白白”,不达到条件就赔不了。比如“严重Ⅲ度烧伤”,要求烧伤程度达到“全身体表面积20%或以上”,那万一只达到18%呢,是不是就赔不了?我们怎么办?

- 通过轻症/中症获得理赔

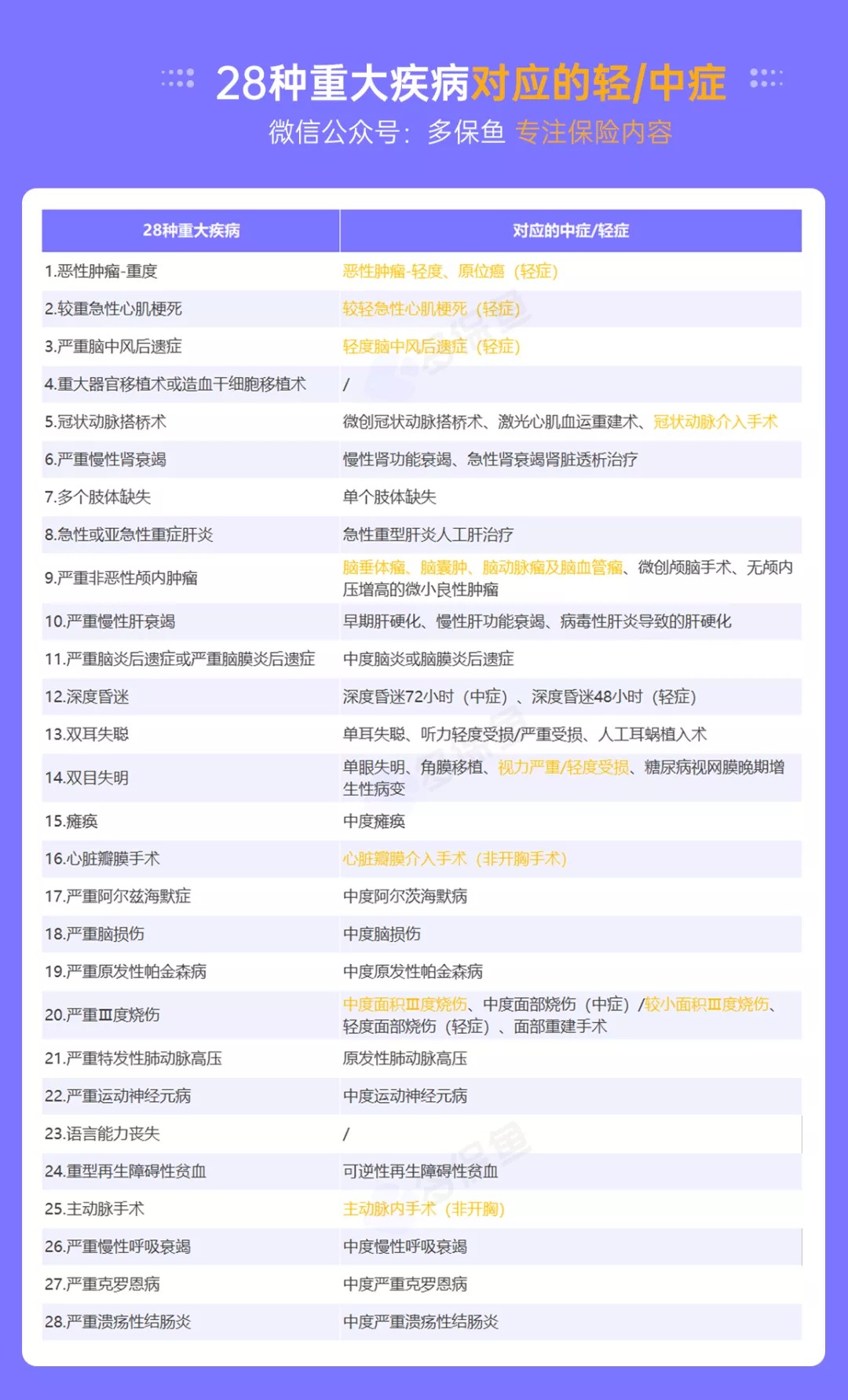

重疾险里的重疾、中症、轻症,你可以简单理解为一种疾病的严重、中度、较轻状态。所以,当一种疾病没有达到重疾程度的时候,就可以按轻症、中症理赔。

比如上面说的烧伤这个例子,重疾的理赔要求是20%体表面积,而中症的理赔要求是15%、轻症是10%。

如果你买的重疾险里包含了轻症、中症,那么同样一种病,咱们重疾不能赔、很大可能性还能按中症、轻症理赔。

比如前面提到的“冠心病”的拒赔案例,保险公司的拒赔是合理的,真正的bug在于轻症保障的缺失,如果这份保险有对应的轻症保障,那么至少可以赔30%保额,甚至还可能豁免保费。

而现在一些优秀的重疾险产品,都是有轻中症保障的,甚至是28种重疾对应的轻/中症该有的都包含了,非常优秀!

28种重疾对应的轻中症:

在挑选轻中症保障的时候,要注意这几个原则:

①包含的轻中症越多越好

优先保障28种重疾对应的轻中症,比如福特加28种里涵盖了25种;健康保普惠多倍版涵盖了26种。

②高发轻中症一定不能缺失

哪些是高发轻中症?我列出来了:

其中恶性肿瘤-轻度、不典型的急性心肌梗塞、轻度脑中风后遗症这3种是新规规定所有重疾险必须包含的,而且必须按轻症30%比例赔付,所以买新版重疾险不用担心这3种会缺失。

除这3种外,要重点留意下其他几种高发轻中症有没有缺失,比如原位癌,新规重疾险产品中,有的能赔、有的就不能赔。

③同种疾病能按中症赔付更好

除了新规规定的3种轻症,其他轻中症是没有统一标准的,也就是说同一种疾病,在A产品中按轻症赔付、在B产品中可能就是按中症赔付,这种情况,咱们当然选择尽量多按中症赔付的。

理赔条件是一样的,但是按中症赔付,赔付比例就更高,比如上面提到的福特加和健康保普惠多倍版,两者涵盖的轻中症病种数量差不多,但是整体福特加的赔付比例会更高一点(很多放在中症里赔)。

目前市面上的重疾险产品:

轻中症保障全:福特加、健康保普惠多倍版

轻中症赔付高:鲲鹏1号、阿波罗1号

- 通过身故责任获得理赔

比如前面提到的“脑中风”,确诊后还需要经过180天看是否符合约定状态才能赔,如果这180天里突发脑溢血或脑梗,来不及送医就不在了……这时候如果买的重疾险包含身故责任就能赔,否则就不能赔。

还有一些要实施特定手术才能赔的重疾,如果手术中发生意外不幸去世,那么重疾险也是不能赔的,有身故责任就可以赔。

而这些情况在实际中确实可能发生,所以如果有预算,我还是比较建议买重疾险加上身故责任。加上身故责任虽然要多花钱,但作用也很大。

- 搭配百万医疗险报销医疗费

重疾险和百万医疗险还真是谁离不了谁,百万医疗险管报销治疗费用、但是不管收入损失;重疾险用来弥补收入损失,但是治疗费用会有缺口。

比如,要实施手术后才能赔的重疾,确诊后要等待180天的重疾,这其中手术费、治疗费、住院费都是一笔不小的费用,可以搭配一份百万医疗险用来报销这些费用,而且百万医疗险没有病种和严重程度的要求,一定程度上也能填补重疾险的缺口。

总之,这两个真的都要买!最近不少百万医疗险可能要停售。

- 最后的总结:

其实每个险种都有自己的作用,只有严格“各司其职”才是真正对咱们消费者负责。

多保鱼

多保鱼